– Systemintegration

Integrierte Gesamtarchitektur für umfassende Sicht auf Kunden

Ein systemischer End-to-End-Flow zwischen individuellen Frontends und stabilen Backends hilft dabei, Konzernstrukturen zu transformieren.

Der Fachartikel ist im Sapport Magazin 05/22 erschienen.

- •

- Julian Markopolsky

- •

- Sascha Koch

– abstract

Konzernstrukturen transformieren

Eine 360-Grad-Sicht auf Endkunden herzustellen, individuelle Frontends aus einem Guss zu erzeugen und mit stabilen Backends zusammenzubringen, gleicht in Versicherungen einer Herkulesaufgabe. In deren heterogenen und regulierten Geschäftsfeldern gilt es als besonders anspruchsvoll, durchgängige Prozesse aufzusetzen, einen End-to-End-Flow herzustellen und die verschiedenen Systeme so zu koppeln, dass die 360-Grad-Sicht tatsächlich möglich wird.

– Fast Lane

In diesem Artikel erfahren Sie:

- Warum komplexe IT-Landschaften die digitale Transformation behindern.

- Warum es so wichtig ist, Prozesse aus Kundensicht aufzubauen.

- Warum eine Microservice-Architektur den Integrationsspielraum vergrößert.

- Welche Bedeutung strukturierten und konsolidierten Daten in Versicherungen zukommt – und wie die Systeme diese Anforderungen erfüllen.

Applikationen und Daten sollen Anwender und Kunden das Leben mithilfe passender Prozess- und Workflow Engines erleichtern. Nahtlose Prozesse und ein umfassender Blick am Frontend auf Endkunden gelingen jedoch ausschließlich über eine konsistente End-to-End-Integration.

Denn wenn sich keine durchgängigen Prozesse aufsetzen lassen, können Sachbearbeiter einerseits nicht bequem und nahtlos mit unterschiedlichen Systemen arbeiten – schnell erzeugt der Wechsel zwischen zahlreichen Oberflächen Reibungs- und Effizienzverluste. Portale und Apps, die Endkunden andererseits eine ruckelnde Antwort auf die online gestellten Fragen schicken, bereiten Kunden eine unerfreuliche Kommunikation mit dem Unternehmen. Das führt im schlimmsten Fall dazu, dass Kunden zur Konkurrenz abwandern. Zentrale Frontend Layer mit einer umfassenden Sicht auf Endkunden könnten helfen diese Gefahr einzudämmen. Sie unterstützen Mitarbeiter, Makler oder den externen Vertrieb sowie Endkunden entlang der gesamten Wertschöpfungskette von Versicherungsprozessen.

Prozesse aus Kundensicht aufbauen

Beim Blick auf Prozesse für Endverbraucher fällt auf, dass sich Low-Interest-Themen – wie der Antragsprozess oder die aus Kundensicht viel dringlicher und wichtiger empfundene Schadenbearbeitung – sowie eine schnelle und reibungslose Online-Kommunikation scheinbar oft unvereinbar gegenüberstehen. Für verschiedene Kontaktanlässe mit einer Versicherung benötigen Interessentinnen und Kunden sogar häufig verschiedene Apps. Vielleicht existiert nur ein Online-Formular auf der Website, das im schlimmsten Fall erst nach einigen Tagen manuell bearbeitet wird. Kurz: Kundenportale sind oft weder komfortabel noch nutzerfreundlich. Immer noch gibt es zu viele Medienbrüche.

– Lösungen

„Microservice-Architektur vergrößert Integrationsspielraum“

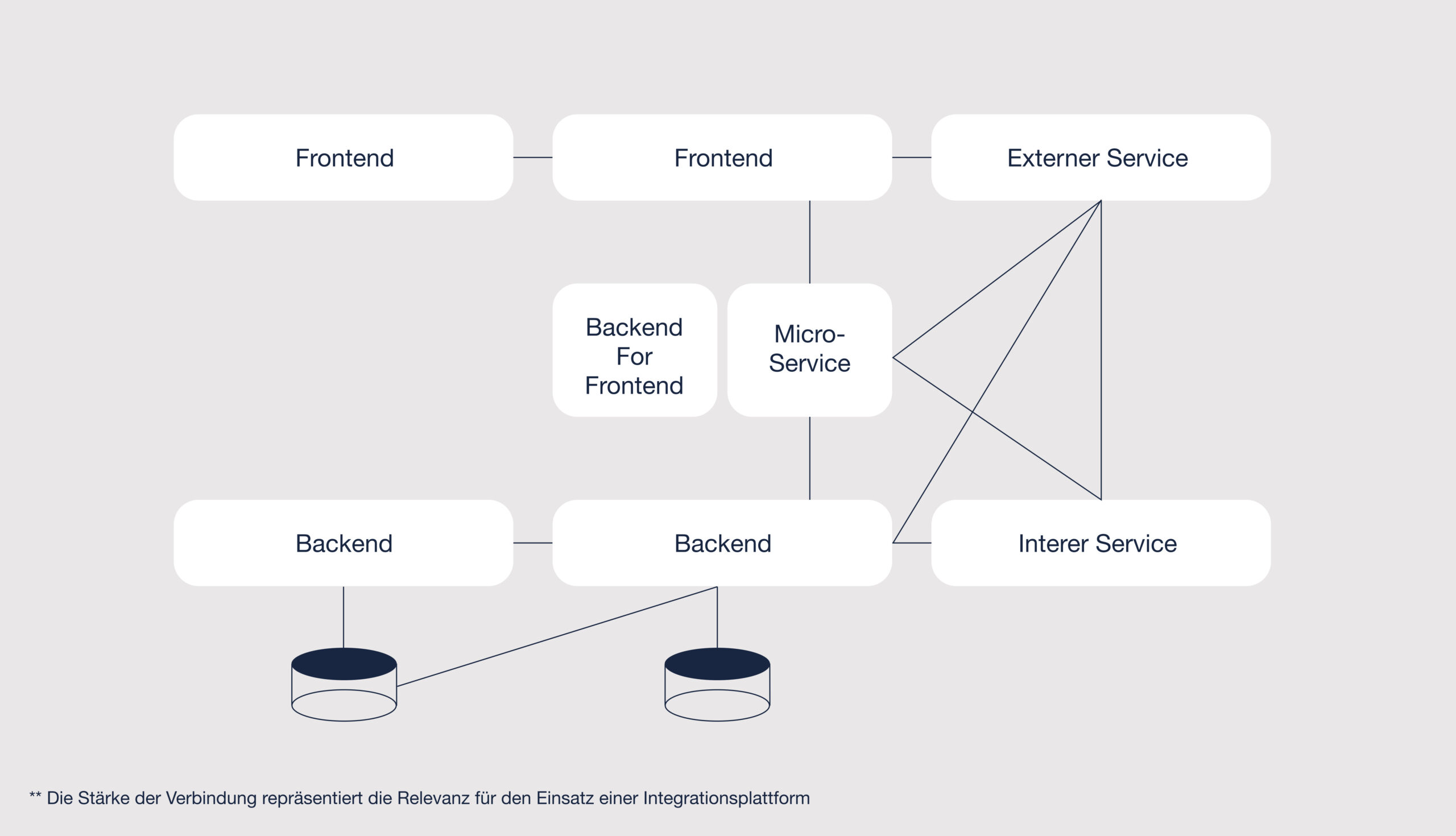

Weil die technologischen Anforderungen an die unterschiedlichen Ebenen einer Layer-Architektur komplex sind, sollten Unternehmen ihr Soll-Ökosystem weg von einer – im schlimmsten Fall – monolithischen Architektur hin zu einer entkoppelten Microservices-Architektur entwickeln. Wenn eine Integrationsplattform die Systeme am Backend über einen zentralen Frontend Layer abstrahiert, ist das eine Chance. Die Frontend-Entwicklung erhält Freiheit und Flexibilität – weit über den Standard hinaus. Durch die Entkopplung können Frontend- und Backend-Entwickler dann auch unabhängig voneinander arbeiten. Integrationen können auf unterschiedlichen Architektur-Layern stattfinden und es lassen sich zahlreiche Integrationsszenarien herausarbeiten.

Die Ursachen liegen weniger im Prozessdesign begründet als in der Systemarchitektur von Versicherern, die wiederum von Konzernstrukturen beeinflusst sind: Assekuranzen stehen wegen der regulatorisch begründeten, sogenannten Spartentrennung unter erheblichem Druck. Das Versicherungsaufsichtsgesetz (VAG) verpflichtet sie dazu, Lebens-, Kranken- und Kompositversicherungen in jeweils eigenständigen Unternehmen zu führen.

In der Regel bündelt eine Holding oder eine Dachmarke ihre rechtlich eigenständigen Spartentöchter. So tragen die Lebensversicherung, die Hausratspolice, die Haftpflicht- und die Kfz-Versicherung eines Kunden, der einer einzigen Marke vertraut, zwar alle dasselbe Logo. Diese Versicherungen werden aber als eigenständige Unternehmen geführt. Und die jeweiligen Spartengesellschaften dürfen ihr Geschäft nicht vermischen – ähnlich wie bei Telefonanbietern, die TV, DSL und Mobilfunk unter derselben Marke anbieten.

Medienbrüche aufgrund von unzureichender Systemarchitektur

Die Systemarchitektur bei Versicherungen gestaltet sich daher genauso heterogen. Jede Sparte arbeitet in der Regel mit eigenen Vertragsverwaltungs- und Schadensystemen. Ein Beispiel: Bei einem Versicherer mit Kompositversicherung, die sich aufteilt in Kfz-, Unfall- und Sachversicherung, Lebensversicherung und Krankenversicherung, kommt das Architektur-Ökosystem schnell auf bis zu acht verschiedene Software-Systeme diverser Anbieter.

Neben SAP-Produkten, wie den Modulen SAP PM (Policy Management) und SAP CM (Claims Management), existiert eine Vielzahl weiterer Lösungen: etwa die Kernsysteme „Guidewire Insurance Suite“, „MSG Life Factory“, „Winsure“ sowie oft die über Jahrzehnte gewachsenen Host-Programme auf Basis der frühzeitlichen Programmiersprache Cobol aus den späten 1950er-Jahren. Fast alle Versicherungen sind derzeit damit befasst, insbesondere Host-Altsysteme auf Cobol-Basis abzulösen. Auch weil der Wartungsaufwand hier enorm ist und es immer weniger Entwickler gibt. Systemvielfalt herrscht nicht nur in den Bestandsführungssystemen, sondern auch in Bereichen wie dem Zahlungsverkehr.

Hier kommt oft die den hiesigen Versicherungsmarkt dominierende Standardsoftware SAP FS-CD zum Einsatz. Sie steht für die branchenspezifische Ausprägung von SAP FI-CA. Das In- und Exkasso-Modul und versicherungstechnische Nebenbuch SAP FS-CD befindet sich in der Mitte der Systemarchitektur. Es führt nicht nur den Zahlungsverkehr und die Hauptbuch-Aggregation des Buchungsstoffs durch. Sachbearbeiter erhalten, ähnlich wie in den Partnermodulen oder Customer-Relationship-Management-Systemen (CRM), einen Blick auf einzelne Kunden über alle Sparten hinweg. Dies garantiert, dass Kundendaten konsistent und zentral verwaltet werden.

Dieser Gedanke zieht sich auch durch die zentralen SAP-Systeme – vor allem weil SAP mit SAP Fiori bereits eine Standardtechnologie für Frontends anbietet. Einzelne Fiori-Apps agieren immer auf Systemebene und nicht übergreifend. Dennoch liefern die Walldorfer gemeinsam mit S/4 HANA Lösungen, die Kundenportale mit einer einheitlichen Customer Experience bedienen. Über CDS-Views kann ein Versicherer seinen Kunden die gewünschten Informationen rund um den Zahlungsverkehr mit deutlich geringerem Aufwand bereitstellen. So gelingt es, Daten mit SQL-Befehlen aus diversen SAP-Systemen zu selektieren und in Portalen anzuzeigen. Hier geht der Trend hin zu einer entkoppelten Microservices-Architektur. Diese macht aufwendige Schnittstellen obsolet, die viele Anforderungen erfüllen sollen, aber zu komplex und aufgeblasen daherkommen: Es werden Schnittstellen überflüssig, die schwer zu pflegen, zu warten und schlichtweg zu intransparent sind.

– Lösungen

„Komplexe IT-Landschaften behindern die digitale Transformation“

Die meisten Unternehmen im Bankensegment und in der Versicherungswirtschaft melden bei ihrer Informationstechnologie deutlichen Verbesserungsbedarf. Gerade die traditionell geführten Player sehen sich mit gealterten IT-Landschaften konfrontiert: Oft fehlt es bei einzelnen IT-Systemen und Datenbanken an Schnittstellen für gegenseitigen Datenaustausch. Und viele aktuelle Architekturen erschweren Projekte, die darauf abzielen, digitale Geschäftsmodelle umzusetzen und Prozesse zu automatisieren. Ein Drittel aller Digital- und IT-Entscheider bezeichnen komplexe, verzweigte IT-Landschaften im eigenen Unternehmen als Hindernis für die digitale Transformation.

User Interface für End-to-End-Integration

Um eine End-to-End-Sicht über Systemgrenzen hinweg zu bieten, sind zwei Aspekte erforderlich: einerseits die Möglichkeit, sämtliche relevanten Daten zur richtigen Zeit auf dem richtigen Stand und im richtigen Format sowie im entsprechenden Kontext erhalten zu können. Andererseits ein Frontend, das Daten so abbildet, dass die Anwender diese Daten lesen, analysieren, anlegen, verändern und löschen – kurz: verarbeiten – können. Für die systemübergreifende Datenbearbeitung empfehlen sich integrationsnahe Lösungen und Frameworks. Sie übersetzen die technischen und fachlichen Brüche und entkoppeln gleichermaßen die einzelnen Fach- und Integrationslogiken voneinander. Je nach Komplexität lässt sich diese Integrationsebene für eine End-to-End-Orchestrierung um prozessnahe Tools wie „Pega“ oder „Camunda“ erweitern.

Daten konsolidieren und splitten

Ist eine solche Integrationsebene erst einmal gebaut, fällt es Unternehmen zunehmend leicht, ihren Nutzern diverse Frontends als intuitive Anwenderoberflächen zur Verfügung zu stellen. Bei Versicherern handelt es sich um heterogene Nutzer wie Sachbearbeiter, Makler, Callcenter-Agents im Inbound-Geschäft, externer Vertrieb, weitere Power User sowie – das Maß aller Dinge in Service und Vertrieb – Endkunden. Dafür sind nicht nur Datensammlungen erforderlich, sondern vor allem Wissen aus Daten: Weil Versicherungen datengetrieben sind, strukturieren und kategorisieren sie Informationen. Sie wollen Zusammenhänge erkennen und Prognosen ableiten – etwa im Hinblick auf Kundenentwicklung und Kundenwert, Risiken, Absprungpunkte und vieles mehr. Gelingt es ihnen nicht, destilliertes Wissen auch an den Frontends zur Verfügung zu stellen, scheitern diese. Umgekehrt: Frontends mit echtem 360-Grad-Blick auf diese Endkunden im vielschichtigen Nutzerkontext verdienen die Bezeichnung Frontend tatsächlich. Somit umfasst der Kern eines funktionierenden Datenaustauschs die Kopplung der Systeme via Integration. Der Erfolg steht und fällt mit dem Zusammenspiel einer Gesamtarchitektur – mit flexiblen Frontends, stabilen Backends, einem insgesamt funktionalen IT-Ökosystem und einer gelungenen End-to-End-Integration. (ch)

Integrierte Gesamtarchitektur für umfassende Sicht auf Kunden. Der Artikel ist im Sapport Magazin 05/22 erschienen.

Ansprechpartner

Julian Markopolsky

Dock Manager

Dock Finsure Integration

info-finsure@ikor.one

+49 40 8199442-0

Sascha Koch

Crew Lead

Dock Finsure Integration

assurance@ikor.one

+49 40 8199442-0